Joia rara: vale a pena ter ações da Vivara (VIVA3)?

Os papéis da varejista de joias viraram queridinhos do mercado e sobem 30% no ano. Cortesia da verticalização, da abertura de novas lojas e da aposta bem-sucedida na Life, sua marca com foco em prata. Veja o que explica o otimismo com a Vivara.

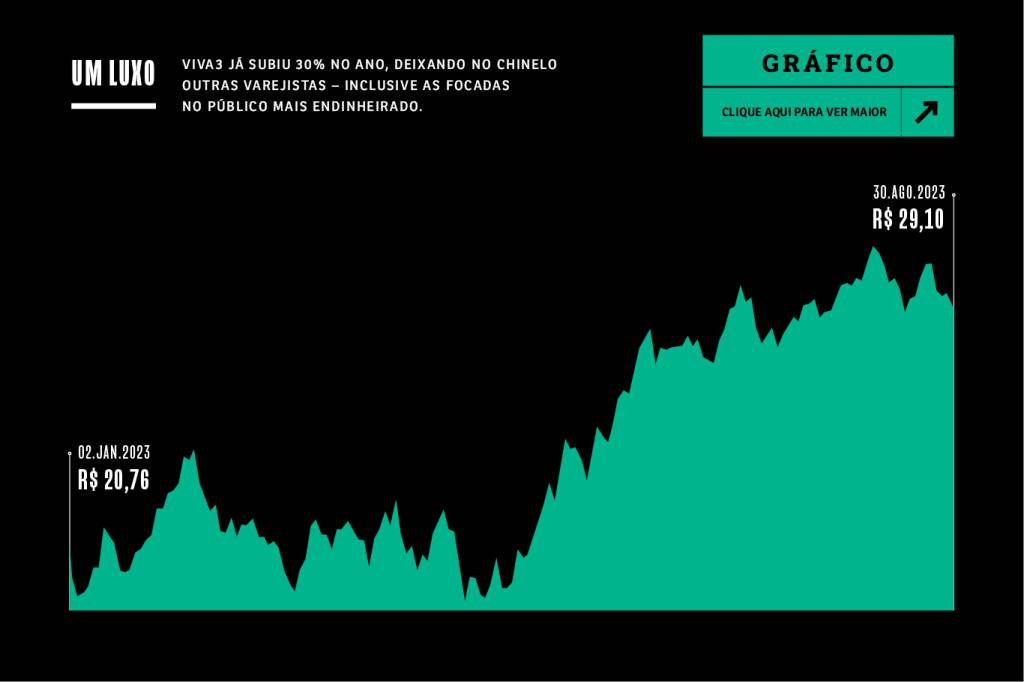

á uma pérola no oceano das small caps. E num setor da bolsa que vem sofrendo nos últimos tempos: o varejo. As ações da Vivara já subiram 30% no ano, e analistas, otimistas com o futuro da vendedora de acessórios de luxo, veem espaço para mais.

Não faltam razões. A empresa ganhou a fama de desafiar a lógica e entregar resultados bons, mesmo quando tudo apontava para o contrário. Quando a Vivara fez seu IPO, no final de 2019, os R$ 453 milhões levantados tinham destino certo: financiar um ambicioso plano de expansão da marca. A ideia seria dobrar o número de lojas, que na época era de 260, em apenas quatro anos. Um plano tão ousado demoraria para convencer o mercado. Sempre há riscos de execução no caminho, afinal.

E aí veio a pandemia. Com a atuação quase completa em shoppings, que fecharam da noite para o dia, o negócio da Vivara levou um baque sem precedentes. Pior: a varejista quase não tinha presença no e-commerce; só 8% do faturamento vinha do online. Natural, já que o segmento de joias de luxo carrega a ideia de uma venda física, ao vivo.

Parecia uma receita de desastre. Mas VIVA3 soube correr atrás do prejuízo. Buscou uma rápida e forte transição para o online, e não desistiu de abrir lojas, mesmo com o impacto do vírus. Naquele ano, o lucro da Vivara caiu “só” 10%, bem longe de um apocalipse; a ação fechou no zero a zero.

A resiliência acompanharia a empresa também nos dois anos seguintes, quando todo o setor varejista se viu em uma nova crise: inflação alta, juros também. Mas nem fez cócegas na Vivara: em 2021, foram 41 novas lojas abertas e um salto de 95% no lucro líquido; em 2022, mais 53 lojas e alta de 25% no lucro.

A forte performance da Vivara segue em 2023, e o otimismo com ela também. “A empresa entregou muito [nos últimos trimestres] e percebemos que eles são de fato muito bons executores”, diz Andreas Ferreira, analista da Mantaro Capital.

O que explica toda essa força da Vivara?

VIVA3: Reluzente

Joias e adereços estão entre os artefatos arqueológicos mais antigos feitos por humanos – até os neandertais, espécie extinta do gênero Homo, produziam os seus, há mais de 100 mil anos. Enfeitar-se com conchas, metais, pedras preciosas e afins servia para demonstrar diferenciação em relação aos demais. E ainda serve.

Moral da história: joalheria e acessório de luxo são mercados perenes, que sempre existirão. Quando falamos de Vivara, estamos falando principalmente de peças de ouro, adornadas com pedras preciosas. São itens voltados para o topo da pirâmide, o que representa outra vantagem: esse público que não costuma diminuir seu consumo de produtos de alto valor agregado, mesmo em condições macroeconômicas turbulentas.

É por isso que a Vivara conseguiu navegar com tanta tranquilidade em meio ao mar de juros altos, enquanto as grandes varejistas da bolsa sangravam. Não à toa a empresa acabou entre os top picks de muitos analistas.

Tem mais. Quem busca investir em papéis do varejo de joias não conta com outras opções. VIVA3 é a única do segmento na bolsa, e não por acaso. Ela é a líder absoluta do setor de joalheria, e fechou o segundo trimestre de 2023 com 18,3% de market share. Parece pouco, certo? Mas é muito: a segunda colocada, HStern, tem só 2% de share; a terceira, Monte Carlo, só 1,5%.

O mercado de joias brasileiro, que soma R$ 13,6 bi, é altamente pulverizado, e as concorrentes diretas da Vivara em cada bairro, shopping ou cidade costumam ser regionais e menos especializadas. Isso aumenta ainda mais o espaço para crescimento e consolidação – tanto que o market share da companhia vem crescendo ano a ano; no último balanço, foi um aumento de 1,6 ponto percentual em relação ao mesmo período de 2022.

Outro ponto que joga a favor é a alta verticalização da Vivara. Ela fabrica 80% dos seus produtos, na Zona Franca de Manaus. Isso confere à companhia um melhor manejo de custos. No mercado de joias, essa é uma vantagem competitiva ainda mais importante.

“A empresa pode, por exemplo, derreter alguma peça que não está se saindo bem nas vendas para aproveitar os insumos e refazer a joia”, diz Breno de Paula, analista de varejo do Banco Inter.

Mais: como toda commodity, o preço da matéria-prima pode variar e causar dor de cabeça, mas a Vivara trabalha usualmente com um estoque de um ano, o que lhe permite repassar variações bruscas aos poucos – ou planejar linhas menos focadas no ouro em ciclos de alta pesada. Concorrentes menores, dependentes de importação, não têm esse trunfo.

Lição de casa

Justiça seja feita: não é só o público de alto poder aquisitivo que sustenta o bom humor dos investidores com a Vivara. Vejamos, por exemplo, as varejistas de moda focadas também na clientela de maior renda: Arezzo e Grupo Soma. No ano, as ações da primeira estão praticamente estáveis; as da segunda caem 2%. VIVA3 salta 30%.

É que a empresa fez sua lição de casa. Quando o e-commerce, que era uma fatia pífia das vendas, teve que ser melhorado às pressas na pandemia, a Vivara não ficou esperando os clientes chegarem ao site passivamente. Lançou o projeto “Joias em Ação”, em que os vendedores foram atrás de compradores por WhatsApp e telefone. Também treinou sua equipe de vendas para produzir fotos e vídeos de boa qualidade, capazes de despertar o interesse de compra. E, claro, passaram a fazer mais upgrades no site.

Três anos depois, o cuidado com o online segue firme, e é tão importante que os dados de melhorias no e-commerce são divulgados ao mercado nos balanços da empresa. No segundo trimestre de 2023, por exemplo, o online passou a corresponder a 15% das vendas totais, um aumento de 3,3 pontos percentuais na comparação com 2022. O tempo de carregamento das páginas caiu 60%, para 3 segundos, e a taxa de abandono do carrinho caiu 20%.

Mesmo assim, a empresa vê o e-commerce como um complemento do varejo físico, não como um substituto. A aposta principal segue nas lojas físicas, onde o atendimento é personalizado e, portanto, melhor para vender itens caros, muitas vezes buscados em ocasiões especiais.

“O que a Vivara fez muito bem feito, na minha visão, foi um reposicionamento dentro dos shoppings”, opina Breno de Paula, do Inter. “Durante a pandemia, com o fechamento de várias lojas, a empresa aproveitou para pegar pontos maiores e mais bem localizados.”

E continua aproveitando. Só no primeiro semestre de 2023, a Vivara inaugurou 21 novas lojas, e pretende abrir mais 40 na segunda metade do ano.

Life: aposta na prata

Nem tudo o que reluz é ouro. Às vezes, é prata. Grande parte da expansão da Vivara tem sido focada na abertura de lojas da Life, sua marca especializada em itens de prata, com a zircônia sintética substituindo os diamantes e outras pedras caríssimas. O resultado são produtos bem mais acessíveis, com um preço médio de R$ 500; contra R$ 2 mil dos da marca-mãe.

Quando a Vivara fez seu IPO, em 2019, só havia duas lojas físicas da Life. Hoje, são 84 (versus 252 da Vivara), sendo que 41 delas foram inauguradas nos últimos 12 meses. A meta é, até o fim do ano, chegar a 100. Ou seja, a expansão é, principalmente, focada nela.

A ideia é que a Life seja uma marca voltada para um público diferente, mais jovem, descolado, de classes B e C e que não necessariamente sai de casa pensando em comprar uma joia – mas pode acabar se interessando no meio de um passeio pelo shopping. Assim, a Life atrai novos clientes sem necessariamente canibalizar o público da Vivara. Duas lojas num mesmo shopping, por exemplo, não seria um problema. E esse cliente pode, inclusive, ser fidelizado e migrar para as peças de ouro mais tarde.

Outra vantagem significativa: a matéria-prima da Life (prata) é bem mais barata, só que, ao mesmo tempo, os produtos carregam a marca da Vivara, o que agrega valor à joia. Isso confere uma margem de lucro generosa, e difícil de obter com produtos mais baratos.

A estratégia tem sido tão certeira que vem surpreendendo analistas – e até a própria direção da empresa. A Vivara estimava que uma loja madura da Life venderia R$ 5 milhões por ano; os resultados mostram que estão vendendo quase R$ 6 milhões.

Hoje, a Life representa 34,8% do negócio da Vivara, um aumento de 4,6 pontos percentuais na comparação anual. Mas, em termos de volume, são 80%. Para apostar nessa via de expansão, foi necessário ampliar a capacidade de produção. Em julho, a Vivara inaugurou uma nova fábrica, ainda na Zona Franca de Manaus, com três vezes mais capacidade. O investimento foi de R$ 25 milhões, financiado com o dinheiro levantado no IPO de 2019.

Potencial de valorização da VIVA3

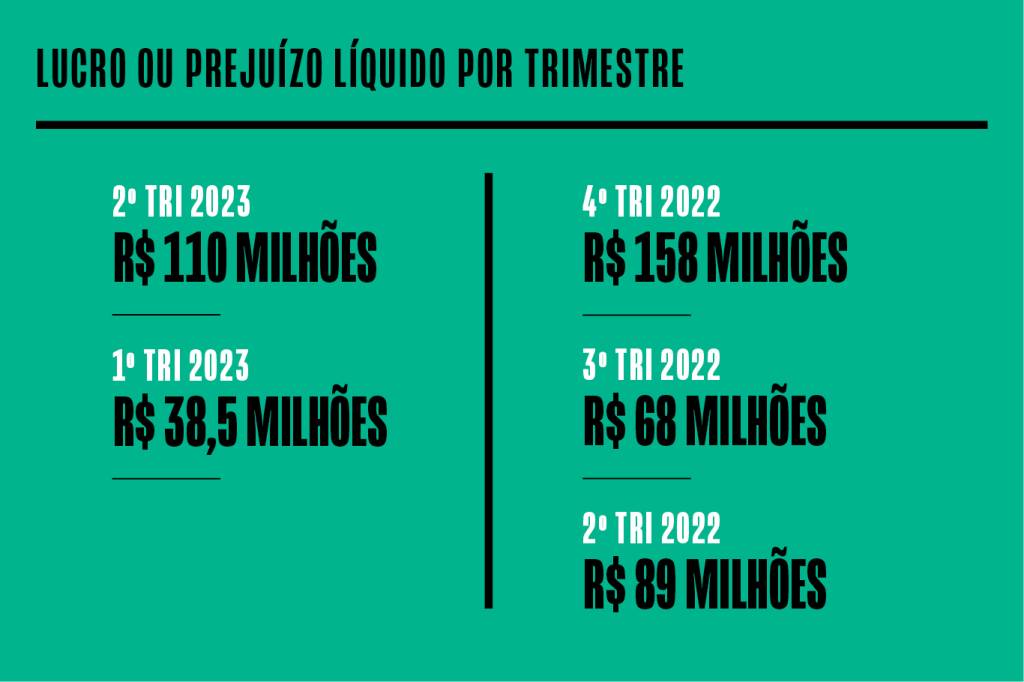

A aposta na Life tem dado seus frutos; no 2T23, o lucro da Vivara subiu 23% comparado ao mesmo período de 2022, a R$ 110 milhões – ajudado pela forte performance do segmento mais em conta da empresa.

Analistas, já otimistas com a empresa há algum tempo, seguem apostando no crescimento. O Itaú BBA, por exemplo, chama a Vivara de “uma atraente oportunidade de investimento small cap”. O banco tem recomendação de outperform (equivalente à compra) para o papel, com preço-alvo de R$ 37, potencial de valorização de 28% em relação ao preço no final de agosto.

“O sólido desempenho operacional da Vivara, excelente histórico, capacidade de gerar fluxo de caixa em meio a um ambiente de alto custo de capital e exposição ao segmento de alta renda […] formam a base pela nossa classificação de VIVA3 e pela nossa preferência por esta ação no setor de varejo das small caps”, escrevem os analistas do Itaú BBA.

O Bank of America, também com recomendação de compra, a preço-alvo de R$ 32, destaca o potencial de crescimento da marca de prata no negócio: “Esperamos que a Life continue a crescer à medida que entra em novos locais de vendas”.

A XP (compra, R$ 29) destaca que, no último balanço, “a rentabilidade foi novamente o destaque positivo do trimestre, com margem bruta expandindo 0,9 p.p. (a 69,7%), impulsionada pela maior participação da Life nas vendas”.

Já o Inter resume o sentimento geral: “Sem rivais à altura no mercado de joias brasileiro, acreditamos que a companhia tem razões para continuar otimista nos próximos meses. Enxergamos evolução nos resultados, mesmo em cenário macroeconômico adverso”. O banco também tem recomendação de compra e preço-alvo de R$ 29, que, segundo o analista Breno, será revisado em breve.

“O negócio é bom”, complementa Andreas Ferreira, da Mantaro Capital. “A empresa ganha market share consistentemente, o lucro cresce ainda mais que a receita, dada a dinâmica de margens, e nós achamos que a ação está barata, dada a qualidade do negócio e as oportunidades que tem pela frente.”